昨晚,美国 11 月 CPI 重磅来袭,数据均好于预期,引发股债汇市场先扬后抑。市场最终仅小幅收涨,因为恰逢 FOMC 即将公布利率决议,投资者保持谨慎态度观望市场。最新 CPI 预计不会影响美联储在周四加息 50 个基点的决定。

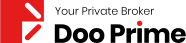

同比环比均低于预期,能源指数成主要推手

北京时间 12 月 13 日 21:30,美国劳工部公布 11 月消费者价格指数( CPI )。这是美国劳工部今年发布的最后一份通胀报告,恰巧落在在美联储公布利率决议的前一天。

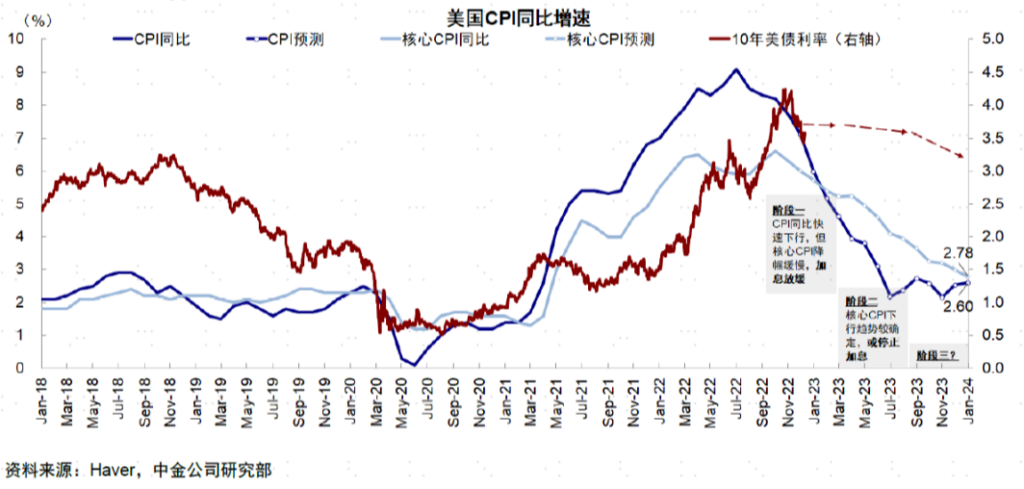

数据显示,11 月 CPI 同比增长 7.1%,低于预期的 7.3% 和前值 7.7%,同比增幅创今年 1 月以来最低纪录;环比增长 0.1%,低于预期的 0.3% 和前值的 0.4%,创新冠疫情爆发以来最大的 CPI 同比和环比月增速降幅。

核心 CPI 的环比和同比增速也都低于预期,核心 CPI 同比增长 6%,预期值为 6.1%,较前值 6.3% 有所回落,同比增幅为今年 8 月以来的最小水平;其环比增长 0.2%,低于预期和前值的 0.3%。

美国 11 月 CPI 延续增长放缓,主要源于能源成本和二手车的价格下跌。能源指数从 10 月增长 1.8% 变为下降 1.6%,10 月上涨 4.0% 的汽油指数在 11 月转而下跌 2.0%。此外,二手车指数继 10 月的 2.4% 跌幅扩大,11 月下跌 2.9%,为连续第五个月下降。

另外值得注意的是核心 CPI 剔除后的食品指数。11 月食品指数月环比增长 0.5%,增速低于 10 月的 0.6%,同比增速达到 10.6%。

此外,核心 CPI 的重要构成部分、贡献三分之一 CPI 的住房指数 11 月环比增长 0.6%,低于 10 月增速 0.8%,为四个月内最低增速,同比涨幅达到 7.1%。

投资者谨慎观望,股债汇高开低走

美国 11 月 CPI 公布后,股债汇均意外高开低走。市场出奇的反应显示,在本周三美联储公布货币政策前,投资者都在保持观望态度。

开盘时三大股指集体拉高,纳指期货一度暴涨 4%,标普、道指期货均涨超 2%。此前摩根大通分析师预计,如果 CPI 同比增速在 7.0% 到 7.2%,标普 500 指数将大涨 4% 到 5%。虽然 11 月 CPI 果然落在了这一区间,但标普并未大涨,在开盘不到半小时刷新日高,日内涨近 2.8%,但此后逐步回落,午盘刷新日低时几乎回吐所有涨幅。标普 500 指数收涨 29.09 点,涨幅 0.73%,报 4019.65 点;道指收涨 103.60 点,涨幅 0.30%,报 34108.64 点;纳指收涨 113.08 点,涨幅 1.01%,报 11256.81 点。

CPI 数据发布后,美债收益率两位数大幅下跌,且短债收益率跌幅更深。10 年期基债收益率最深跌 19 个基点,并一度失守 3.50%,下跌 3.42%,抹去本周升幅。30 年期长债收益率最深跌 12 个基点,跌幅达 3.45%,对货币政策更敏感的 2 年期收益率最深跌超 26 个基点至 4.14%,创 10 月初以来盘中新低。

美元指数短线下挫逾 70 点,报 104.06。 CPI 数据发布二十分钟后,美元指数一度跌 100 点,日内跌幅最深达 1.5%,现报 103.82,失守 104 关口,为 6 月中旬以来新低。

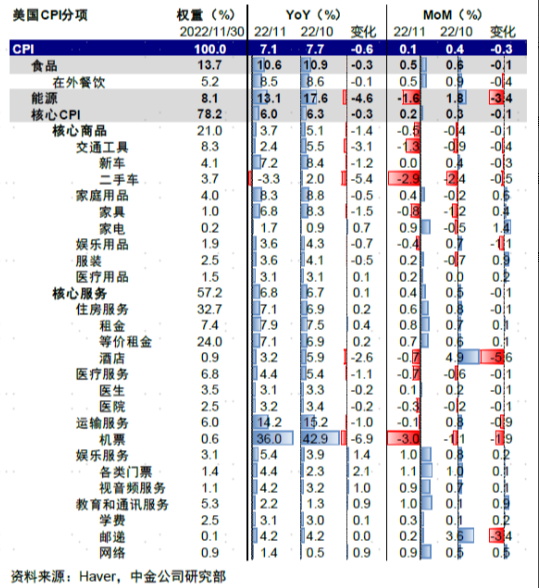

美国公布的 11 月 CPI 数据进一步回落且同环比均低于市场预期,这延续了 10 月超预期下行的趋势,也强化了 12 月放缓加息的预期。如今美联储在 12 月 15 日加息 50 基点概率已是板上钉钉,因为刚公布的 CPI 不太可能动摇目前的决定。芝商所的 FedWatch 工具显示,美联储周四加息 50 个基点的概率高达 80%,加息 75 个基点的概率仅为 20%。

经济学家 Paul Ashworth 表示,美联储可能忽略好于预期的 10 月 CPI 数据,但 11 月数据进一步放缓显示出目前通胀回落的趋势更难以被无视。

宏观记者尼克·蒂米劳斯( Nick Timiraos )在社交媒体和最新文章中表示,美联储内部的 “鹰鸽大战” 将因此变得更加激烈。鸽派阵营倾向于更缓和的加息节奏,尽量减少对经济活动的影响,然而鹰派阵营则偏好更为激进的手段,避免通胀长期滞留在难以接受的高位。

目前市场普遍预期美联储的加息步伐将放慢至 50 个基点,终端利率将升至 4.25% 到 4.50% 区间,但本次 FOMC 会议更为关键的是鲍威尔对于明年利率路径的描述,因为任何有关降息的暗示都有可能引发市场新一轮波动。

关注 Doo Prime 行业动态,每日为您梳理最新财经资讯!

前瞻性声明

本文包含"前瞻性陈述" ,并且可以通过使用前瞻性术语来识别,例如"预期"、"相信"、"继续"、"可能"、"估计"、"期望"、"希望"、"打算"、"计划"、"潜在"、"预测"、"应该"或"将会"或其他类似形式或类似术语,但是缺少此类术语确实并不意味着声明不是前瞻性的,特别是关于 Doo Prime 的期望、信念、计划、目标、假设、未来事件或未来表现的声明,均通常被视为前瞻性声明。

Doo Prime 根据 Doo Prime 可用的所有当前信息以及 Doo Prime 当前的期望、假设、估计和预测提供了这些前瞻性声明。尽管 Doo Prime 认为这些期望、假设、估计和预测是合理的,但这些前瞻性陈述仅是预测,并且涉及已知和未知的风险与不确定性,其中许多是 Doo Prime 无法控制的。此类风险和不确定性可能导致结果、绩效或成就与前瞻性陈述所表达或暗示的结果大不相同。

Doo Prime 不对此类陈述的可靠性、准确性或完整性提供任何陈述或保证,Doo Prime 没有义务提供或发布任何前瞻性陈述的更新或修订。

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

*以上策略仅代表分析师观点,仅供参考,不作为或视为任何交易的依据或邀请,不构成对任何人的投资建议。Doo Prime 不能保证此报告的准确性或完整性,不对因使用此报告而引起的损失负任何责任,您不能依赖此报告以取代自己的独立判断。市场有风险,投资需谨慎。

首页

首页